PR

【教員からフリーランス】個人事業主へ!開業届と青色申告のメリットと書き方

フリーランスとして働くために、いろいろな準備もあると思います。

特にわかりにくいのが「申請関係」です。

この記事では、税金に関わる「開業届と確定申告の青色申告の書き方」について説明していきます。青色申告に必要な「帳簿づけ」についても少し触れたいと思います。

届出の書き方と提出自体は簡単ですので、サクッと書いて提出しちゃいましょう。

- 個人事業主やフリーランスとして働くことになったけど、開業届ってどうやって書くの?

- 確定申告の青色申告がお得らしいけど、どうやって申請するの?

開業届について

開業届は、「こういう仕事をするよ」という届出をすることです。事業開始から1ヶ月以内に届出をする、という決まりになっていますが、従わなくても特に罰則はないようです(2022年6月現在)。開業届を提出しなくても、その年からの確定申告が開業届の代わりになります。

クマ

クマじゃあなんでわざわざ開業届出すの?

以下のメリットがあるからです。

- 後述の「青色申告」ができる!

- 屋号で銀行口座が作れる!

- 法人用のクレジットカードが持てる!

2番目、3番目も、結局税金の支払いについて優遇がある「青色申告」のためという側面が大きいでしょう。他にも色々なメリットはありますが…。

開業届を出すデメリットはほとんどありませんが、「事業を開始する」という意味で以下の失業中であることのメリットが消える可能性があります。

- 配偶者の扶養から外れる可能性がある。

- 失業給付が受けられない可能性がある。

状況によって変わるので、配偶者の勤め先などに確認することをおすすめします。場合によっては準備期間を多く取るなどして開業届の提出時期をずらすことも検討した方がいいかもしれません。

ちなみに私は「早く次の仕事で稼ぎたい!」という意志が結構強かったので、前職を辞めて1ヶ月ほどで開業届を提出しました。

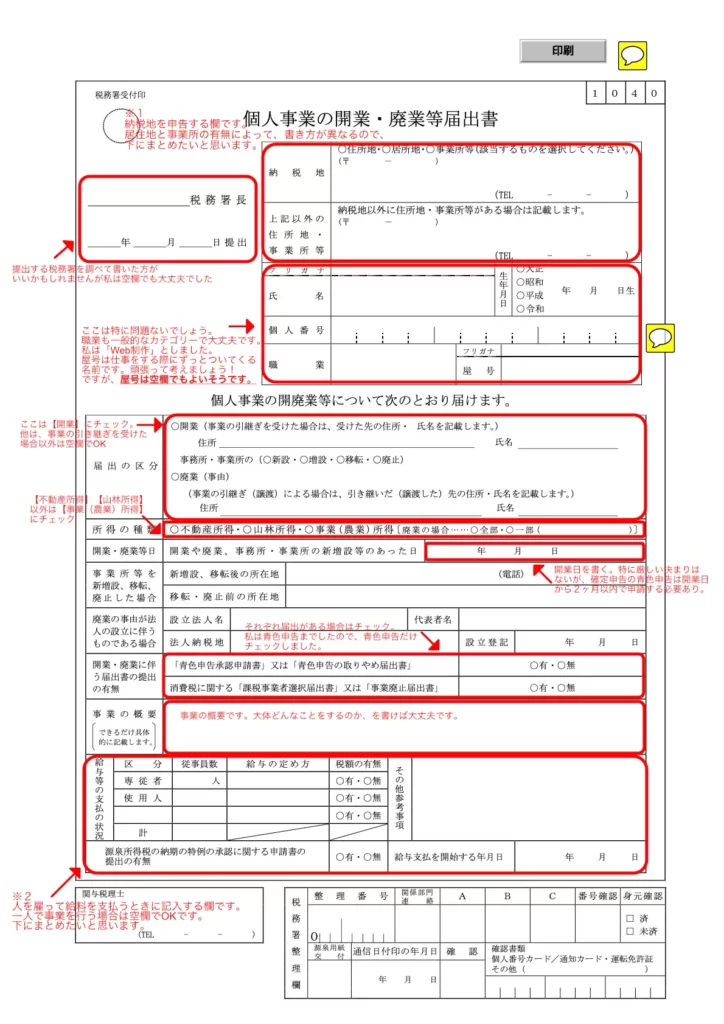

書き方

様式はこちらにあります。

早速書き方を説明しましょう!

※1 「納税地」、「上記以外の住所地・事業所等」について

住んでいる場所と事業所が同じ場合は【住所地】にチェックを入れ、「納税地」に住んでいる場所の住所を書いて「上記以外の住所地・事業所等」は空欄で大丈夫です。電話番号は携帯番号でもよいです。

住んでいる場所と事業所が別の場合【事業所等】にチェックを入れ、状況によって次のように書きます。

・納税地は住んでいる場所にしたい(事業所は別にある)→「納税地」に住んでいる場所の住所、「上記以外の住所地・事業所等」に事業所の住所を書く。

・納税地は事業所がある場所にしたい(住んでいる場所は別にある)→「納税地」に事業所の住所、「上記以外の住所地・事業所等」に住んでいる場所の住所を書く。

【居所地】は海外に住んでいるが、活動場所は日本にある、という場合に選びます。

※2 「給与等の支払いの状況」について

ここは1人で働くなら空欄で大丈夫ですが、一応それぞれの項目について説明します。

「専従者」→家族従業員、「使用人」→家族以外の従業員。

「給与の定め方」→月給、日給、月給+ボーナス、など給与の支払い方法を記入します。

「税額の有無」→源泉徴収(従業員に給与から所得税を引いた金額を支払う。従業員の所得税は会社が徴収したものを一括で支払う。)をする場合は【有】。しない場合は【無】。基本的に給与支払いをする場合は源泉徴収をするので【有】にチェックします。

「源泉所得税の納期の特例の承認に関する申請書の提出の有無」→源泉所得税は、原則徴収した日の翌月10日が納期ですが、給与の支給人員が常時10人未満である会社は、申請をすれば年2回にまとめて納めることができます。申請書を提出する場合は、【有】にチェックします。

最後結構ごちゃごちゃ書いてしまいましたが、「一人で働く」なら特に難しい書き方はしないはずです。

わからない点は税務署に聞くのが一番手っ取り早いと思いますが、上記の書き方で問題ないでしょう。

青色申告

サラリーマンや教員のように会社や市・県から給料をもらっている人は、納税のことをあまり意識することはないと思います。

明細を見て「なんでこんなにとられるんだ…」と思うくらいじゃないですかね。

ですが、個人事業主になったら自分で所得を申請しないといけません。でないと、どれくらい稼いでいて、それに対して国がどれくらい税金をかければいいかわからないからです。

もちろん申請をしないと脱税になります!

ということで、個人事業主(とりあえずここではフリーランスも税制上のお話なので、個人事業主に含めます。)は確定申告が必要になります。

ですが、この確定申告も2種類あります。

1つ目は「申請いらない、帳簿の書き方簡単、だけど特別控除、赤字繰越ができない白色申告」。

2つ目は「申請が必要、帳簿の書き方が複雑、だけど最大65万円の特別控除あり、赤字繰越あり、その他細かい優遇措置ありの青色申告」。

そりゃ申請、帳簿の書き方が複雑、とかあるけど、メリットの大きい青色申請で確定申告したいですよね!

帳簿の書き方については後ほど説明しますが、事業として色々やっていくなら、逆にちゃんと帳簿づけをした方がいいと思います。

ちなみに、最大65万円の特別控除を受けるためにはオンラインでの確定申告e-Taxでの電子申告が必要になります。

青色申告承認申請書の提出期限

上記の開業届を提出して、そこに記載した「開業日」から2ヶ月以内に申請すればその年の確定申告から青色申告ができます。

実は2ヶ月以内、というのはその年の1月16日以降に新規開業した人です。その年の1月1日〜1月15日までに新規開業した人は3月15日までに提出してください。

ただ、開業届と青色申告承認申請書を別々に出すと、出し忘れる可能性もありますし、もう一度税務署に行かなければならなくなるので二度手間です。開業届と青色申告承認申請書を同時に作成して持っていく方がいいでしょう。

同時に持っていけば「2ヶ月以内に」といった期限を気にする必要もないですよね。

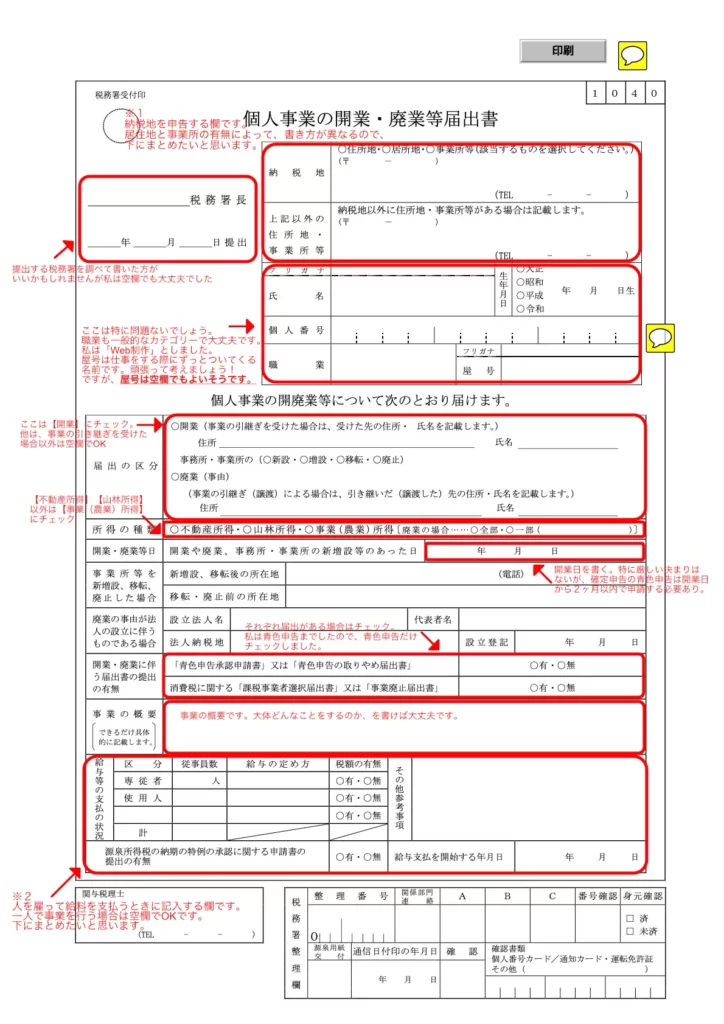

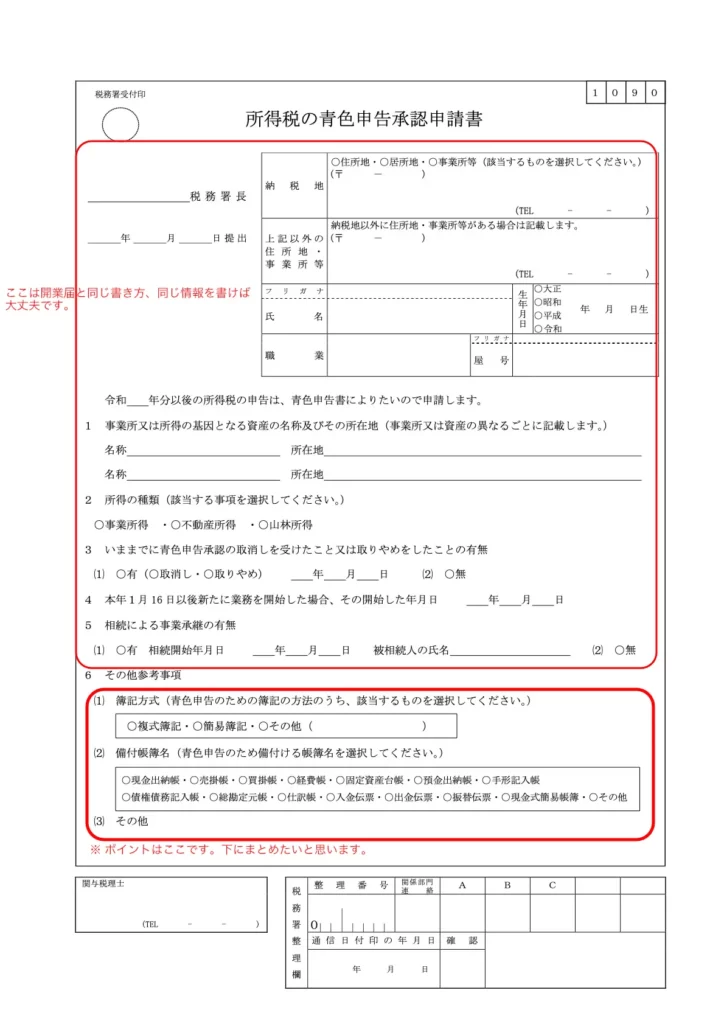

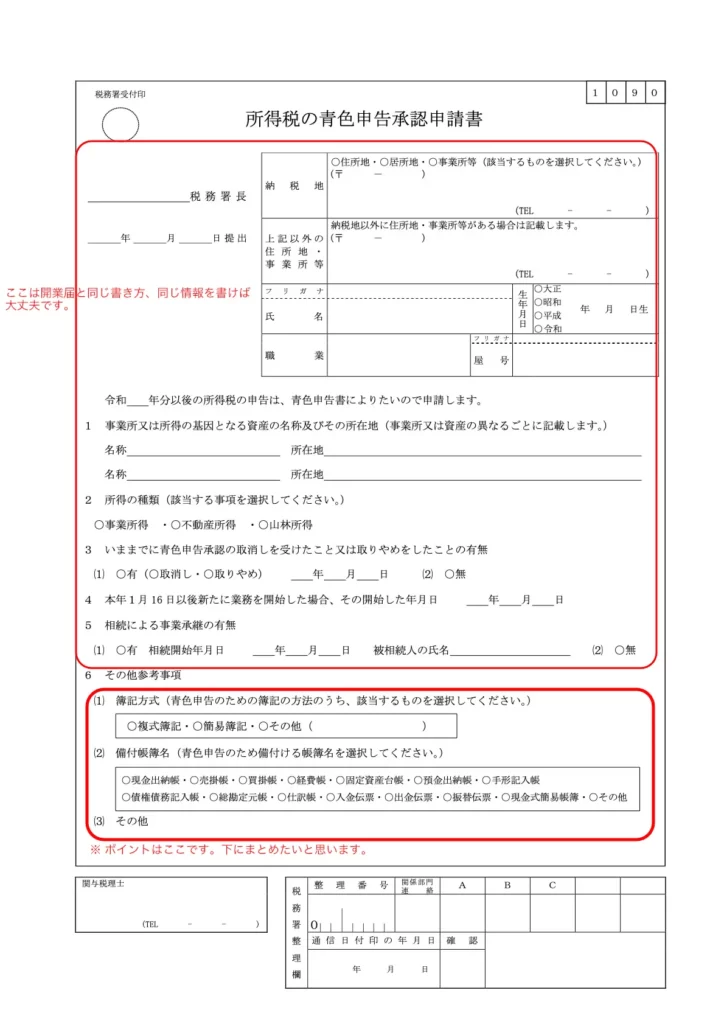

書き方

様式はこちらにあります。

※ 「6その他参考事項」について

ここが一番わかりにくいところだと思いますが、それぞれの項目について説明していきます。

(1) 簿記方式

青代申告で65万円控除を受けるには【複式簿記】にチェックを入れてください。

複式簿記、というのは一つのお金の出入りを取引と捉え「結果(借方)」「原因(貸方)」の2つの側面から簿記をつけていく、というものです。一方、単式簿記は家計簿のようにお金が増えた、減った、という結果だけどんどん書いていく、というものです。

(2)備付帳簿名

帳簿として使う可能性のあるものを選んでいきます。

青色申告をするためには【現金出納帳】【売掛帳】【買掛帳】【経費帳】【固定資産台帳】【預金出納帳】【総勘定元帳】【仕訳帳】あたりにチェックを入れてください。他の帳簿も使う可能性があればチェックを入れてください。

特に【総勘定元帳】【仕訳帳】は主要簿と呼ばれ、青色申告に最低限必要な帳簿となりますのでチェックしておいてください。

この書き方で書いた青色申告承認申請書を税務署に持っていけば、申請完了です!

へ…?ちょっと待って…。帳簿?聞いたことはあるけど、こんなに沢山準備しないといけないの?どれがなんのことかわかんないし、無理でしょ…。これじゃ青色申告できないんじゃ…

税理士さんを雇うか、会計ソフトを使うべし

簿記の知識がないと、正直、上に書いた帳簿をつけるのは難しいと思います。

いや、知識があっても、一つ一つエクセルなどで帳簿をつけるのは大変な手間です。

そこで、簿記の知識のない個人事業主(私も含む)がとるべき手段は2つあります。

- 税理士さんを雇う

- 会計ソフトを使う

税理士さんを雇う

月々安定した収入が見込めるなら、これが一番手っ取り早いでしょう。

売上や地域にもよりますが、月々数万円で顧問契約を結ぶことができますし、なんといっても税金のスペシャリストですから、節税対策、書類作成など安心感があります。

税理士さんを探すなら、「税理士ドットコム」がオススメです。税理士さんを探しているなら一度は耳にしたことがあるのではないでしょうか?

とにかく実績No.1がウリで、税理士さんを簡単に探せて費用も安く抑えることができます!

会計ソフトを使う

「簿記なんか勉強したことない!」「青色申告承認申請書で色々な種類の帳簿をつけないといけない、って知ったんだけどそんな知識も技術もない…」という個人事業主さんは会計ソフトを使うことをオススメします!

私も正直、申請書を作って出したとき「帳簿づけは大丈夫か?青色申告なんかできるんだろうか?」と思いました。

ですが「会計ソフトを使えばどうやら帳簿づけは簡単にできるらしい」という情報を手に入れて、会計ソフトを導入しました。

いや、ホントに楽です。簿記の勉強は全くしたことがなかったのですが、それでも十分に青色申告に対応した帳簿づけができます。

ただ、楽とはいえ帳簿をつけるわけですから、基本的な原理などは知っておくべきでしょう。

ですが、会計ソフトを使えば、その勉強をするだけで、全く苦労なく帳簿づけが可能になります。

ここでは2つの有名会計ソフトを紹介しておきます。

会計ソフトで一番に候補に上がるのが「freee」でしょう。

使用料は他の会計ソフトよりも若干高いですが、サポートが手厚かったり、帳簿づけの入力のしやすさなど、とにかく「なるべく安心して会計ソフトを使いたい!」という人向けです!

使用料が高い、とはいえスタンダードプランで年払いにすれば1980円/月(2022年6月現在)ですので、税理士さんを雇う金額に比べれば遥かに安く済みます。ぜひ検討してみてください!

freeeとならんで有名な会計ソフトが「弥生」です。

この弥生の最大のメリットは、セルフプランが「初年度無料、次年度以降も8000円/年」という格安の値段設定でしょう。サポートを受けられるベーシックプランでも「初年度6000円/年、次年度以降12000円/年」はかなりの安さです。

レシートを撮影して自動読み込みができる、といった記帳に便利な機能も一通り揃っており、格安とはいえ他の会計ソフトと同等の機能は備わっています。「とりあえず個人事業主として青色申告するための帳簿を作りたい」という人向けです!

私は結局「やよいの青色申告オンライン」を使っています!とりあえず青色申告ができるように帳簿づけをしたい、というレベルなら十分すぎです!

まとめ

開業届と青色申告承認申請書はこの記事に従って書けば、そこまで苦労なく書くことができるはずです。分けて税務署に提出するのは二度手間なので、同時に書いて持っていくのをオススメします。

補足になりますが、それぞれの控えも必要なので、同じ情報を書いた控えも印刷して持っていきましょう。

同時に、開業後はお金のやり取りを帳簿づけしないといけない、というのは意識しておきましょう。

青色申告のための帳簿づけを、税理士さんにお願いするか、会計ソフトの導入で解決することをオススメします。

ここからいよいよスタート、という感じがしますね!頑張って申請書類を作って、日々の会計業務もコツコツとやっていきましょう!