PR

【教員からフリーランス】消費税のインボイス制度?個人事業主に影響は?

実は今、消費税周りで、まことしやかに話題になっていることがあります。

「インボイス制度」

インボイス(invoice)とは請求書のことですね。実はこの制度が個人事業主の取引に影響があるのでは?と言われています。

これがいったいどう個人事業主に影響するのでしょうか?ポイントを簡潔に説明したいと思います。

インボイス制度とは

先に言っておきますが、この記事は「インボイス制度」の大まかな流れとそれによって生じる問題をなるべくわかりやすく説明する記事です。

ですので、細かな用語や表現、問題に関わる部分以外は割愛したり、簡単に説明したいと思います。

まずは「インボイス制度」についてです。

今(2022年7月現在)、日本の消費税は10%が課されるものと、8%が課されるものに分けられています。

レシートを見ていただければわかると思いますが、10%、8%の消費税が分けて書かれていますよね?

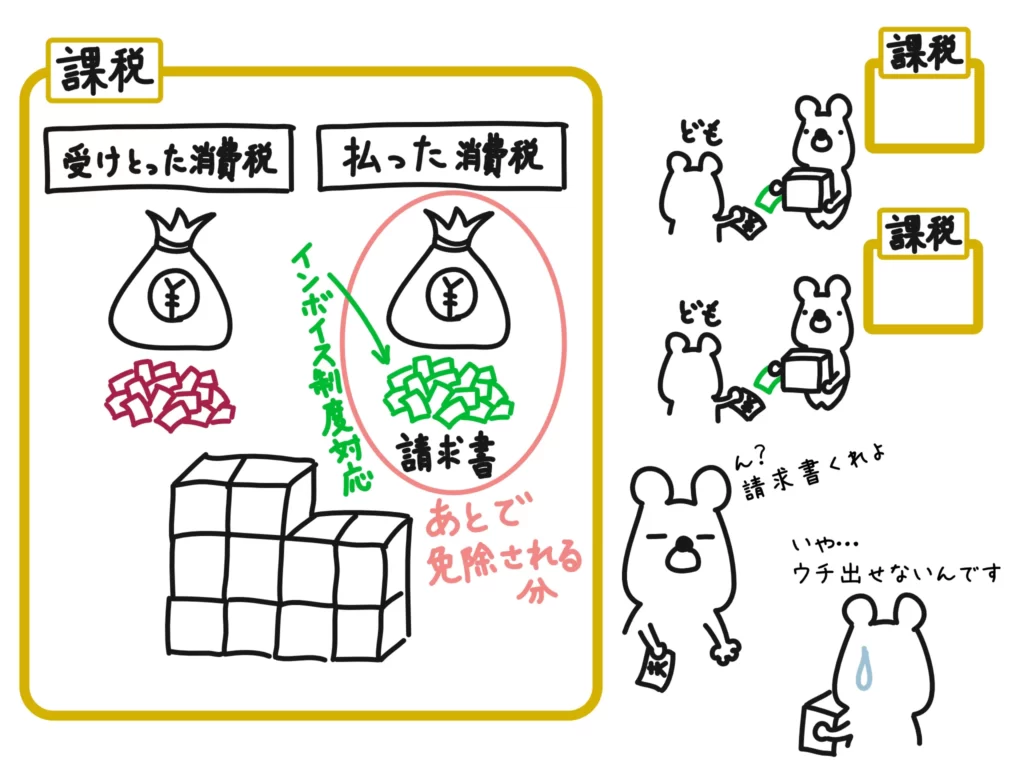

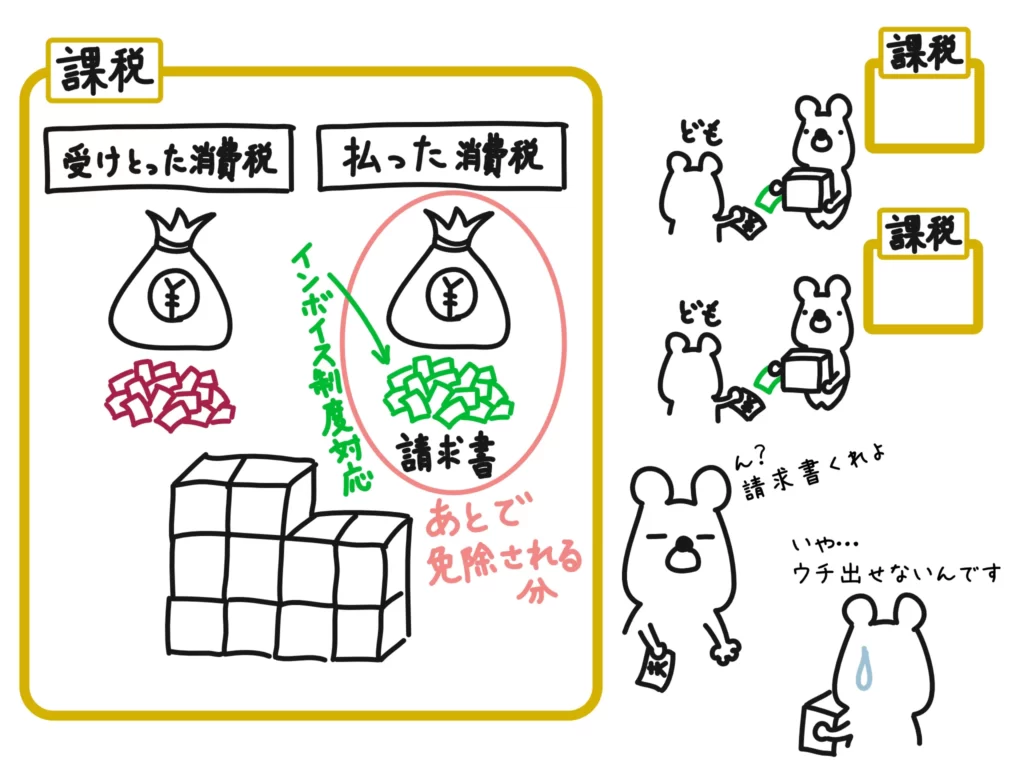

で、こちらの記事でも紹介していますが、消費税を納めなければいけない事業者は、モノやサービスを売ることでお客様から受け取った消費税と仕入れなどで支払った消費税を計算して、差し引きして消費税を支払います。

クマ

クマあとになったらわかると思いますが、消費税計算は、事業として仕入れ等で支払った消費税を差し引いて納税する、というところが最大のポイントになります。

このとき、消費税の計算をするために、何を使うか…。

請求書(レシートを含む)ですよね?

請求書を見て、「このときの仕入れにウチは消費税〇〇円払ってる」という計算をしますし、請求書がその証拠になります。

この請求書を「請求書には証拠として、ちゃんとした情報を書こうね。具体的には〇〇、という情報を書いといてね。」というのが今回の通称「インボイス制度」です。

この「具体的には〇〇という情報を書いておいてね」の中に「インボイス制度の登録番号」というやつがあります。

これが問題なんです…。

ちなみに、インボイス制度が始まるのは2023年(令和5年)10月1日からです。

影響を受ける人1「消費税の課税事業者」

まずは、既に消費税を納めている「消費税課税事業者」に、インボイス制度に対応した有効な請求書やレシートが発行できるようにしなければならない、という影響が出てきます。

課税事業者向けの説明ですが、実は免税事業者の個人事業主にも影響がある話です。

インボイス制度対応の請求書やレシートを出すには?

こちらの記事でも紹介していますが、売上が1,000万円を超える規模になると、モノやサービスを売ることで消費者から預かっている消費税を納めなければいけません。

この「課税事業者」にあたる、比較的大きな規模の事業者は、先ほどの「インボイス制度の登録番号」を取得して請求書に書けば、それでインボイス制度に対応した有効な請求書やレシートになります。

他にも「〇〇という情報を書いておいてね」と決められたものがありますが、内容としては、適用税率やその金額など、(ほとんどの場合)既に請求書やレシートに書いているものなので問題ないでしょう。

「インボイス制度の登録番号」の取得についても、課税事業者には問題なく発行されるので、手続きの手間がかかるかな、くらいです。

…課税事業者には問題なく発行されるんですがね。

納めるべき消費税を計算するために…

課税事業者が受け取った消費税から仕入れなどで支払った消費税を差し引いたものを計算して納税します。

ここで、先ほど言った最大のポイントですが、仕入れなどで支払った消費税を差し引くためには、その(仕入れ先などからの)請求書がインボイス制度対応の請求書じゃないといけません。

ん…?インボイス制度対応の請求書(=インボイス制度の登録番号入り)は課税対象者しか出せないのでは…?

影響を受ける人2「免税事業者」

売上1,000万円以下規模の「消費税免税事業者」についてです。この免税事業者は、まぁ言ってしまえば、小規模だから消費税を納めなくていいよ、という事業者です。

この免税事業者については、直接何かをしないといけない、という影響はありません。というか、何もできません。

先ほどの「インボイス制度の登録番号」は課税事業者にだけ(申請すれば)発行される、というものなので、免税事業者は「インボイス制度の登録番号」が発行できない、つまり「インボイス制度対応の請求書が発行できない」ということになります。

この「インボイス制度対応の請求書が発行できない」というのがまずいんですね。

さて、ではこの免税事業者が課税事業者に何かを売るとしましょう。そうすると、どうなるでしょう…。

…これ、免税事業者にとっては、機会損失に繋がりますよね?

課税事業者が免税事業者からモノを買うと、インボイス制度対応の請求書が貰えないので、後で免除されるはずの消費税分が控除されなくなります。

こうなると課税事業者の心理としては、免税事業者よりも、同じ課税事業者から仕入れてインボイス制度対応の請求書をもらった方が得ですよね。

ここが、特に規模の小さい個人事業主などに対する今回の最大の影響かな、と思います。

まだ時間はあるので…

課税対象者は、「インボイス制度の登録番号」を遅れずに申請をして取得し、請求書のフォーマットを変える、などすれば大丈夫です。

免税対象者の個人事業主の方は、取引にどれくらい影響ができるか、を確認しましょう。

あまり影響が出ないケースもあると思います。例えば、メインの売上先が消費者(普通のお客さん)や同じく免税事業者である場合です。

ラーメン屋からもらったレシートに「インボイス制度の登録番号があるのか?」なんて確認してもしょうがないですからね。

逆にメインの売上先が課税事業者だったら、相手としてはできるだけ消費税分を差し引きたいですよね?そこで、こちらが「インボイス制度対応の請求書を発行できない」ことに対して、どう対応されるか、です。

できれば、事前にその影響を調査、確認すべきかなと思います。

まとめ

今回はちょっとコラム的な記事でした。

「インボイス制度の登録番号」がポイントでしたね。

インボイス制度についてなぜ話題になっているのか、がわかっていただけて、どう対応していこうか、と考えるきっかけになれば嬉しいです。