PR

【教員からフリーランス】個人事業主の消費税は1000万円がポイント!

「消費税」を知らない人はいないと思いますが、じゃあ消費税の仕組みってどうなってるの?と聞かれると、微妙にわからない人も多いんじゃないでしょうか?

この記事では、個人事業主が知っておくべき消費税の仕組みと、個人事業主が納めなければならない消費税について解説していきます!

- 課税売上高1,000万円を超えたら注意!

- 課税売上高1,000万円を超えたら翌々年、場合によってはその年から消費税を納める。届出も必要。

消費税とは

消費税とは、モノやサービスを消費する際にかかる税金です。

ポイントは、税金を払うのは消費者ですが、税金を納めるのは事業者、という点です。このような形で納める税金を「間接税」と言います。

ここまでで気づいたと思いますが、モノやサービスを売った場合、個人事業主は消費税を納める立場となります。

ですので、個人事業主としては消費税を納める立場としての知識が必要になってきます。

ちなみに、以下の4つの条件を満たしている場合に消費税がついてきます。

- 日本国内での取引

- 事業としての取引

- なにかしらの対価を得る

- モノの販売、レンタルなどの資産の譲渡、貸付であったり、サービスの提供

消費税はどんな個人事業主でも納めないといけないの?

実は消費税はどんな個人事業主でも納めないといけないか?と言われると、そうではありません。

モノを買うときに必ず消費税はついてくるイメージですが、所得によって消費税を納めないといけない個人事業主とそうでない個人事業主に分かれます。

じゃあその基準って?

結論から言うと、「前々年の課税売上高が1,000万円を超えたら、今年消費税を納める対象」になります。

基本的にはこの基準ですが、「今年の前期(1月1日〜6月30日)の課税売上高が1,000万円を超えた場合も、今年消費税を納める対象」になります。

その他、新設法人でも「資本金または出資金額が1,000万円を超えたら今年から消費税を納める対象」になります。

ということで、最初からガッチリ資本金のある法人、などでない限り、脱サラして個人事業主になろう、くらいであれば事業開始から2年間は消費税を払わなくていい可能性が高いです。

ただし、「課税売上高が1,000万円を超えたときは2年後」に、「前期の課税売上高が1000万円を超えた時点でその年」に、消費税を納めなければならないんだというのは意識しておいてください。

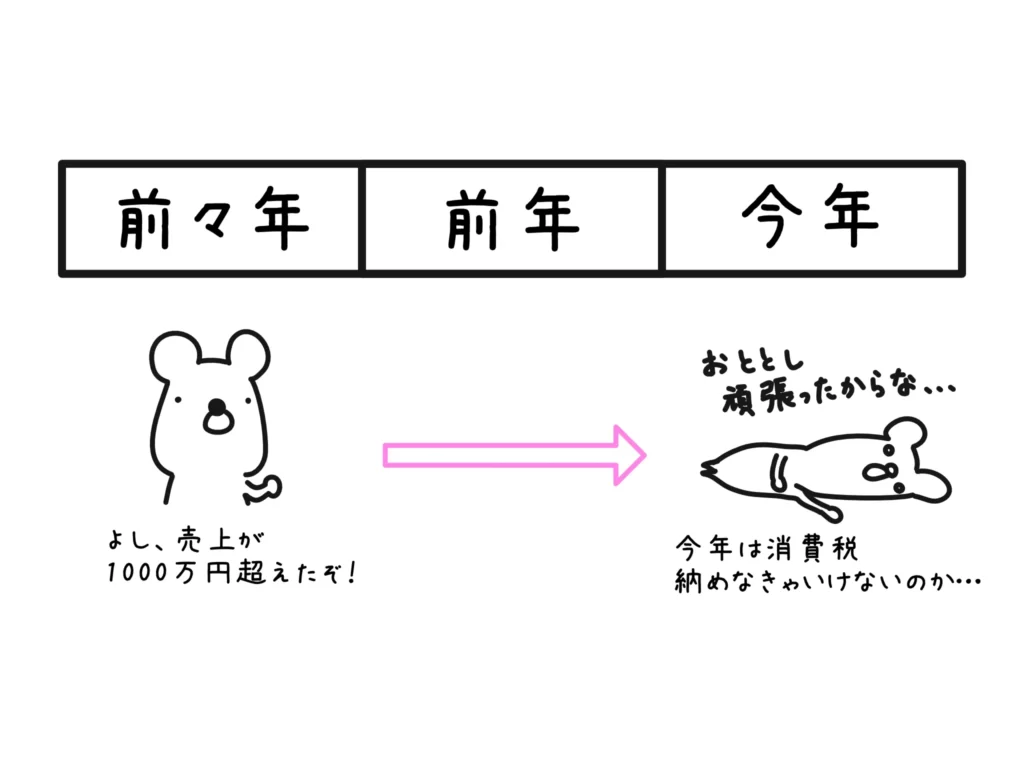

消費税を納めることになったら届出が必要

面倒な話ですが、個人事業主が、

クマ

クマ今年(1月1日〜12月31日)の課税売上高が1,000万円超えたぞ…消費税を払う課税対象になっちゃった…。

という段階で「消費税課税事業者届出書」というものを出さないといけません。

提出期限は、個人事業主であれば翌年の3月末、法人であれば事業年度(設立時に決める)終了の翌日から2ヶ月以内、です。

忘れると面倒なので「課税売上高が1,000万円を超えるかどうかは常に意識して、超えたら消費税の課税事業者になるので、さっさと届出を出す」と思っておきましょう。

売上1,000万円未満でも自分で届出を出して納税してもいいよ

いや、税金を払わなくてもいいのに、わざわざ届出出してまで納税しなくていいでしょ…。

ところが、事業を始めたてで売上が少なく、逆に初期投資などで沢山消費税を払っているときは、次の「納めるべき消費税の計算方法」で消費税を払い過ぎているという計算になることもあります。

こういうケースでは、消費税を還付してもらえるのですが、当然「消費税は払うよ。だから逆に払い過ぎたものは返してね。」ということになるので、届出を出して「消費税を払うよ」という立場じゃないと逆に還付はしてもらえません。

納めるべき消費税の計算方法

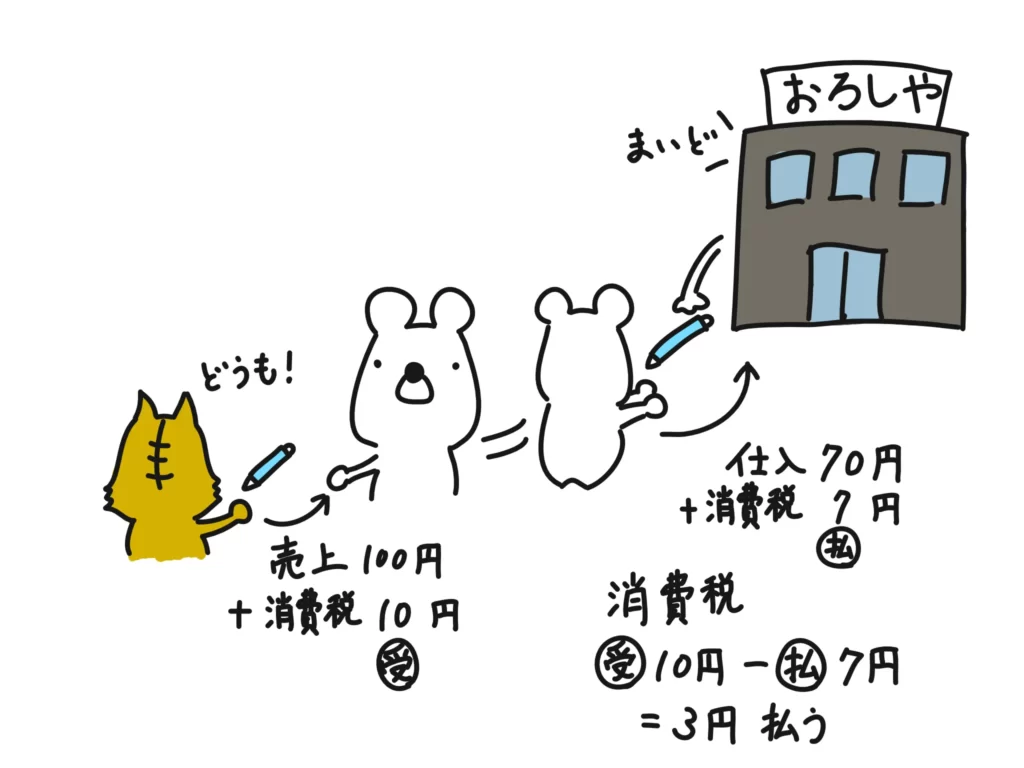

消費税はモノを売ったときにお客様から預かりますが、逆に仕入れなどで消費税を払っているので、差し引きの分を納税することになります。

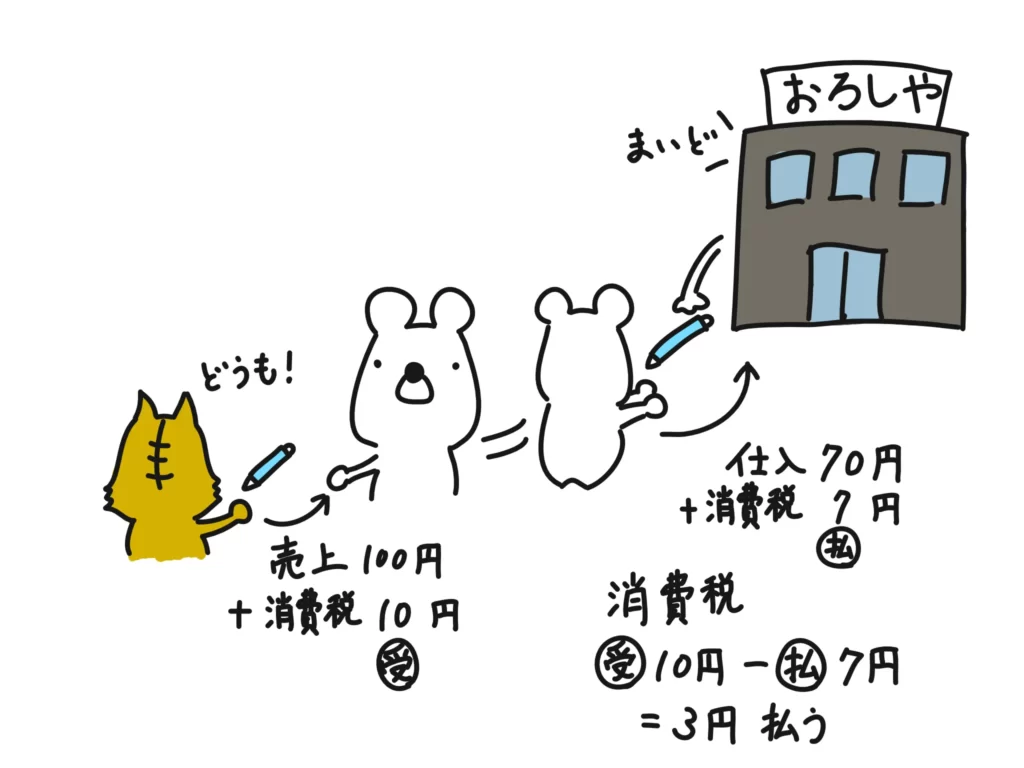

例えばボールペンを70円で仕入れて100円で売ったとしましょう。

消費税10%が仕入れと売上にそれぞれかかるので、仕入れ70円の消費税→7円、売上100円の消費税→10円、差し引き10円ー7円=3円を納めなければいけません。

実際には仕入れても売れなかったりするので、こういう感じに1対1の税金の差し引き計算はしませんが、トータルの仕入れや費用にかかった消費税と、トータルの売上にかかった消費税を差し引いて計算をします。

このとき、事業開始から間も無く、初期投資などで支払いの消費税の方が多いときには返金の対象になります。

この計算方法を原則課税による計算方法といい、一番直感的でわかりやすい方法なのですが、預かった消費税・払った消費税を別々に計算をするので計算が煩雑になる、というデメリットがあります。

ですが、一定の条件を満たして届出を出せば、より簡単な計算で消費税を算出できる簡易課税で支払うこともできます。簡易課税について興味がある方は↓をご覧ください。

簡易課税の詳しい条件・計算方法はこちら

簡易課税制度で消費税を納めることができるのは、

- 前々年の課税売上高が5,000万円以下

- 「消費税簡易課税制度選択届出書」を提出している

事業所です。

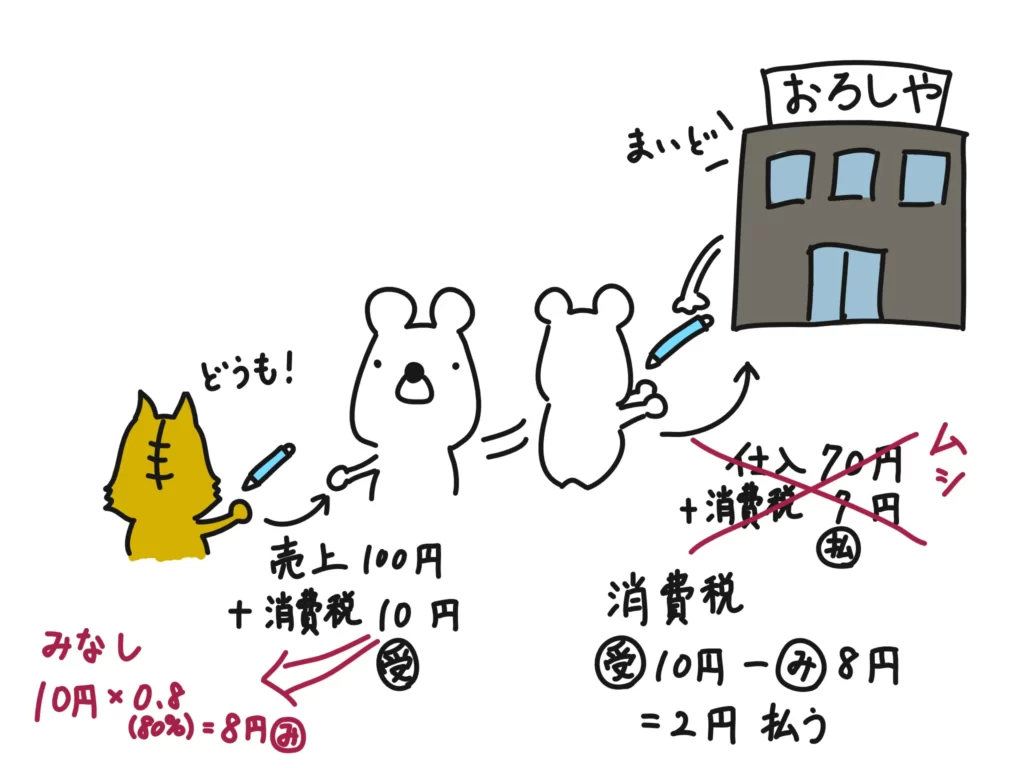

原則課税では「売上にかかる消費税額」と「仕入等にかかる消費税額」を別々に計算していましたが、簡易課税制度では、「売上にかかる消費税額」と「みなし仕入率」で計算します。

「みなし仕入率」とは、事業の業種によって「仕入は大体売上のこれだけを占めるでしょ?」という売上に対するおよその仕入の割合を表したものになります。

| 事業区分 | みなし仕入率 | |

| 第1種事業 | 卸売業 | 90% |

| 第2種事業 | 小売、農・林・漁業(食) | 80% |

| 第3種事業 | 農・林・漁業(非食)、鉱業、建設業、製造業 | 70% |

| 第4種事業 | 飲食店業 | 60% |

| 第5種事業 | 運輸通信業、金融・保険業、飲食以外のサービス業 | 50% |

| 第6種事業 | 不動産業 | 40% |

先ほどのボールペンを100円で売る、という売上が、小売業だった場合、

消費税10%が売上にかかるので、売上に対する消費税は10円です。

この10円のうち、みなし仕入率が小売業の場合80%なので、10円の80%→8円が仕入で払った消費税としてみなされます。

ですので、支払う消費税は10円-8円=2円、となります。

事業が複数にわたる場合、計算式が複雑になります。詳しくはこちら(国税庁への外部リンクです)。

売上に対する消費税だけ計算すればいいので楽ちんですね。上の例で言えば、いわゆる「2掛け」で計算できますし。

ただし、簡易課税を選択すると還付金を受けることができなくなる(計算上当たり前ですが)ので、払い過ぎた消費税を返してもらいたい状況では、簡易課税は選ばない方がいいでしょう。

ちなみに、納める消費税を差し引きで計算することについて、最近ちょっと話題になっている「インボイス制度」というものがあります。

実は個人事業主にとって、ちょっと問題をはらんでいるこの制度、詳しい説明はこちらをご覧ください。

まとめ

結構複雑な消費税。個人事業主として業務を行なっていくなら、納める立場としての意識を持っておかないといけません。

ポイントは「課税売上高1,000万円」。これを超えたら消費税を納めなければならないんだ、と思っておいてください。

ですので、売上の把握をすることはかなり重要になります。また、最終的に確定申告をしなければいけないので、日々の帳簿づけは欠かせません。

このブログでは、個人事業主でも、お手頃な価格で仕訳の入力や売上把握も簡単な会計ソフトをオススメしています。

実際に私も使っていますが、とにかく入力が楽で、青色申告まで対応できる、ということで重宝しています!